Ondernemers zijn voor financiering in afnemende mate afhankelijk van traditionele financiers als banken en vinden steeds vaker hun weg naar de kapitaalmarkt. Binnen die markt is een aantal interessante en toegankelijke alternatieven in opkomst. Een overzicht.

Impact financing

Banken hebben steeds minder ruimte voor financiering van het MKB. Het tekort wordt echter deels opgevangen door (vermogende) particulieren op zoek naar betere rendement op hun spaargeld. Bij hun investeringsbeslissingen laat deze groep zich echter steeds vaker leiden door de groeiende trend van meer authenticiteit, betrokkenheid en maatschappelijke relevantie van de bedrijven op zoek naar financiering: het zogenaamde ‘impact financing’.

Het is juist op dat snijvlak van ‘impact financing’ dat een aantal zeer interessante financieringsalternatieven voor het MKB is ontstaan. Daarmee gaan we overigens in Europa de richting op van het Amerikaanse model van financiering, waarbij de bulk van de financiering aan het bedrijfsleven – klein en groot – plaatsvindt via een goed geoliede kapitaalmarkt en niet zozeer via de bank.

Alternatieve kapitaalmarkten

Waar de traditionele beurs als veel te omslachtig (en duur) wordt gezien vanwege de regeldruk, de noodzakelijke inzet professionals en de tijdige publicatie van gevoelige bedrijfsinformatie, zijn er vandaag de dag alternatieve, flexibelere beurzen – sommige onder toezicht van de AFM – die deze bezwaren proberen weg te nemen.

Hieronder belichten we kort drie van die ‘alternatieve’ kapitaalmarkten:

- Social Stock Exchange

- NXchange

- NPEX

Deze beurzen zijn laagdrempeliger en minder kostbaar dan andere MKB beurzen zoals Alternext, of Enternext, platforms van Euronext, of het AIM platform van de London Stock Exchange die gestoeld zijn op de regels van de grotere broer en waarbij veel verplichtingen en hoge kosten komen kijken. Denk aan dure zakenbanken als ‘lead managers’ (kosten: 1 – 2% van raised capital), compliance verplichtingen en kosten van juristen en accountants.

1. Social Stock Exchange

De Londense ‘Impact’-beurs Social Stock Exchange richt zich op een specifiek soort onderneming. Zij biedt een gereguleerde kapitaalmarkt voor ondernemingen (klein en groot) die ‘social impact’ bewerkstelligen, hetzij maatschappelijk, hetzij qua duurzaamheid. Voor ‘listings’ gelden daarom strikte toelatingsvereisten. Zo dient de aanvrager jaarlijks een Impact Report over te leggen waarin het ‘social or environmental’ doel van de onderneming is beschreven en op welke wijze haar producten of diensten bijdragen aan de verwezenlijking van dat doel. Aan de beurs zijn inmiddels 32 ondernemingen genoteerd, waaronder In 2015 is er voor in totaal £ 400 miljoen aan financiering opgehaald.

Wat is het?

Een online marktplaats voor handel in effecten tussen bedrijven en beleggers.

Voor wie geschikt?

- ondernemingen die een impact willen maken met de wens om groeikapitaal op te halen

- voorbeeld: Solarus Sunpower, een Venlose producent van zonnecollectoren die naast energie ook warmte opwekt met een rendement van maar liefst 70%.

Kosten?

- membership fee

- fee berekend over het opgehaalde kapitaal

2. NXchange

Bij nieuwkomer NXchange staat de ‘community’ centraal. NXchange, gevestigd te Amsterdam en opgericht in 2015, heeft een vergunning als gereglementeerde markt in de zin van de Wet op het financieel toezicht en helpt bedrijven om vanuit hun eigen achterban financiering aan te trekken. NXchange is met name bedoeld voor bedrijven met een betrokken – en eventueel maatschappelijk geëngageerde – achterban, die via een forum kunnen publiceren en vragen kunnen stellen aan het bedrijf.

Wat is het?

Een online marktplaats voor handel in effecten tussen bedrijven en beleggers en waar het handelen in effecten mogelijk is.

Voor wie geschikt?

- in principe ieder bedrijf met een financieringsbehoefte. Denk aan: NV’s, BV’s, coöperaties en beleggingsfondsen

- bedrijven met een community (achterban)

- enigszins volwassen (5 – 10 jaar)

- bedrijf dient (i) te beschikken over een door de AFM goedgekeurde prospectus, (ii) jaarrekening op te stellen conform IFRS vereisten en (iii) te voldoen aan de Corporate Governance Code

- voorbeeld: Fastned, een onderneming die momenteel een infrastructuur voor het opladen van elektrische auto’s in Nederland uitrolt. In vijf weken werd voor ruim EUR 3 miljoen opgehaald tegen uitgifte van nieuwe aandelen Fastned. Fastned was voorheen ‘genoteerd’ aan de NPEX (zie hierna)

Kosten?

- aanvragen notering en klaarstomen organisatie

- eenmalig set up fee

- jaarlijkse licentie fee

- Gelet op de kosten verwacht NXchange dat bedrijven die minder dan EUR 1 miljoen aan moeten trekken, waarschijnlijk minder interesse zouden kunnen hebben

Ten opzichte van de ‘traditionele’ beurs biedt NXchange de volgende voordelen:

- lage financieringskosten

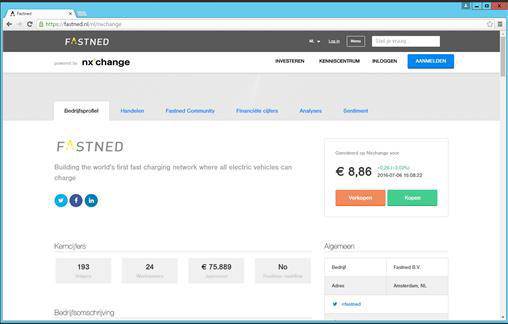

- de ‘community’ hoeft niet langer naar een centrale beurs, bank of broker te gaan. Beleggers hebben vanaf de website van het bedrijf direct toegang tot NXchange (zie figuur hieronder)

- directe en snelle feedback vanuit de beleggersgemeenschap

- snellere toegang tot geld, hetgeen helpt met een snellere ‘time-to-market’

Figuur: Beleggers hebben direct toegang tot NXchange vanaf de website van het bedrijf

Bron: https://fastned.nl/nl/nxchange (7 juli 2016)

2. NPEX

Tenslotte Midcap beurs NPEX, gevestigd te Den Haag en actief sinds 2008. NPEX kende in 2014 een marktkapitalisatie van EUR 250 miljoen. NPEX kan worden gezien als een e-Bay of Marktplaats voor effecten. Naast een aantal vastgoedfondsen worden op NPEX effecten van tussen de 10 – 20 vennootschappen verhandeld. Bedrijven kunnen tussen EUR 0,5 tot EUR 50 miljoen ophalen door het uitgeven van aandelen of (achtergestelde) obligaties.

NPEX kwalificeert niet als ‘gereglementeerde beurs’ in de zin van de Wet op het financieel toezicht. Kort gezegd betekent dit dat er minder verplichtingen voor notering gelden, maar anderzijds beleggers minder waarborgen hebben dan bij een belegging op NXchange of Euronext. Daarnaast betekent dit dat de beurswaakhond AFM geen toezicht zal (en mag) houden op bijvoorbeeld de marktmisbruik-bepalingen uit de Wet op het Financieel Toezicht (=tijdig openbaar maken koersgevoelige informatie).

Wat is het?

Een online beurs waar bedrijven en fondsen effecten kunnen uitgeven aan het publiek en waar het handelen in effecten mogelijk is.

Voor wie geschikt?

- bedrijven die op zoek zijn naar risicofinanciering

- gemiddelde omzet: EUR 5 – EUR 30 miljoen

- voorbeeld: De Vegetarische Slager; ter uitbreiding van haar productiecapaciteit heeft De Vegetarische Slager een obligatielening uitgegeven van (bijna) EUR 2,5 miljoen; ondanks het feit dat de onderneming verlieslatend is, is deze obligatielening in zijn geheel opgenomen.

Kosten?

- set up fee € 5.000

- notering fee 3%

- jaarlijkse fee aandelen 0,40%

Conclusie

Op het palet van de bedrijfsfinanciering zijn de alternatieve beurzen een zeer welkome aanvulling. Alhoewel de rol van de banken als financier nog steeds groot is, zien we een duidelijke trend die zich beweegt en blijft bewegen naar alternatieve wijzen van financiering. Daarmee gaan we de richting op van het Amerikaanse model van financiering, waarbij de bulk van de financiering aan het bedrijfsleven – klein en groot – plaatsvindt via een goed geoliede kapitaalmarkt en niet zozeer via het bankwezen.

Ondernemers met een duidelijke en impactvolle visie assisteren we graag bij het ophalen van financiering op de alternatieve kapitaalmarkt. Denk hierbij aan het neerzetten van een overtuigende ‘equity story’ en de inrichting van de vennootschap ter zake van onder andere zeggenschap en de beoogde kapitaalstructuur. Onze expertise en ons netwerk stellen ons in staat om dergelijke ondernemers snel en daadkrachtig bij te staan.

Corporate | Litigation